美联储的债务大挪移正在引爆一场全球债务危机。

在新兴市场和欧元区信贷市场一片混乱之际,美联储却表示会继续激进加息,并缩减庞大的资产负债表。这是十分疯狂的。

《纽约时报》畅销书作者、“捕熊报告”创始人拉里·麦克唐纳(Larry McDonald)警告称,资本的真实成本被扭曲了如此之久,以至于学者们对现在全球市场内部潜在的风险一无所知。

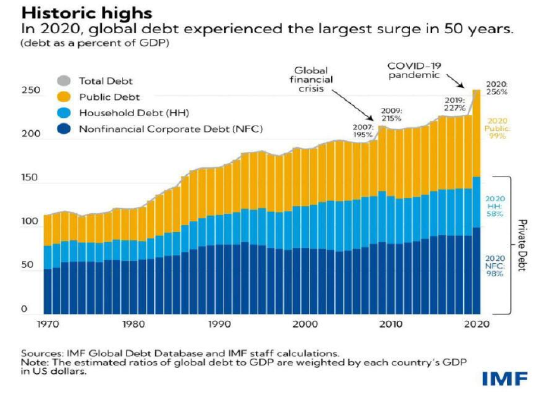

根据全球金融行业协会国际金融协会的数据,2021年全球债务达到创纪录的303万亿。正如IMF在其全球债务数据库中报告的那样,这已经超过了2019年创纪录的226万亿全球债务。

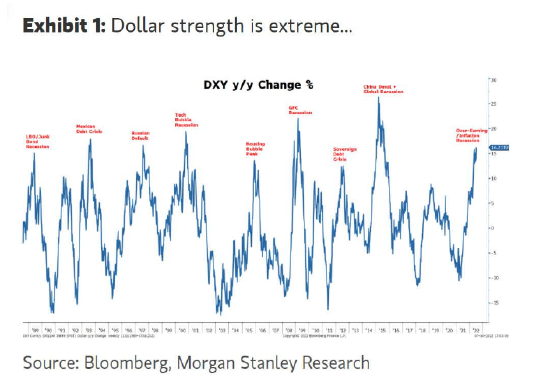

拉里认为,许多经济学家的想法都过于理想,这其实十分危险。当美联储在美元强势的情况下大幅加息时,利率风险就会成倍增加。眼下的加息和强势美元所带来的破坏力是里根时代的100倍。

与此同时,美元的狂飙给新兴市场的信贷风险火上浇油,因跨国银行的大部分资产都是按美元计价的。如果全球利率重新走高并保持在较高水平,一些国家将陷入主权债务危机之中。里拉指出,雷曼兄弟破产事件和新冠疫情的冲击为后续几代人留下了大笔债务。美联储不可能在不破坏全球经济的情况下大举加息。

他表示,新冠疫情导致各国宏观杠杆率达到历史性水平。新兴市场国家目前欠IMF的债务规模超过1000亿美元。而美联储政策和强势美元正在使这些资本迅速缩水。

全球以美元计价的农产品价格飙升,美元汇率飙升,这对新兴市场国家来说是一笔巨额税收。美联储正在向最无力承受通胀的国家输出通胀。

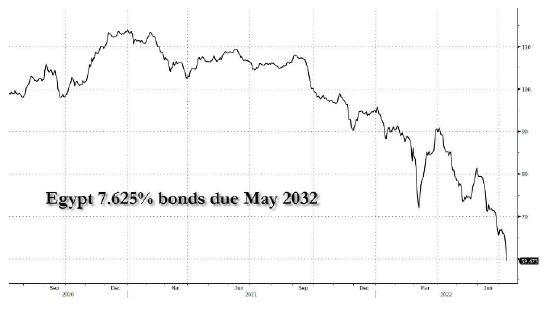

2500亿美元的不良债务有可能将一些新兴市场国家拖入历史性的债务违约。陷入贸易困境的发展中国家数量翻了一番,萨尔瓦多、加纳、埃及、突尼斯和巴基斯坦尤其脆弱。

对于低收入国家,债务风险和债务危机真实存在,它们正费力用本币兑换高昂的美元购买石油。根据彭博汇编的数据,五分之一的新兴市场国家(或约17%)的外债以美元、欧元或日元计价。

事实上,全球信用风险动态有自动检测和估算系统,IMF的贷款能力接近1万亿美元,但美联储的加息行动让10%人间蒸发。在数十年来最严重的新兴市场信贷危机中,股票、美债、欧债、加密货币、私人股本和风险投资的亏损按市值计算约为20至30万亿美元。

值得注意的是,这一切都发生在美联储仅仅加息150个基点之后。美联储正在通过加息到处“转移”债务,埃及向IMF的借贷规模扩大至130亿美元。

如果美联坚持其政策路径,那斯里兰卡的破产只是开端,未来六个月内全球范围内受到的经济冲击将增强十倍。