6月24日晚间,中国证券投资基金业协会公布了《2020年私募基金统计分析简报》,干货满满。

截至2020年末,存续私募基金管理人2.46万家,存续私募基金9.68万只,管理规模16.96万亿元。其中,证券私募2020年规模猛增1.77万亿,达到4.32万亿;自主发行的量化/对冲策略基金规模近7000亿,2020年居民资金通过证券私募基金入市热情高涨,同时证券私募持有股票规模猛增114%。72家百亿证券私募基金管理2.23万亿,占全行业管理规模的51.7%。

有意思的是,“80后”成为证券私募行业高管的主力军,且私募高管人员学历越高管理规模越大,高管从业10年以上者占比超七成。但股权创投私募高管则以“7080后”为主,且普遍高学历,硕博占49%。

2020年末私募总规模达16.96万亿

居民持有证券私募规模大涨

我们先来看看整体情况,得益于国内疫情得到控制,经济活力恢复,资本市场活跃,2020年私募基金行业实现快速发展。

从全年情况看,新备案的基金数量、规模大幅增加。报告显示,2020年当年新登记私募基金管理人1148家,同比增长11.7%;新备案私募基金26567只,同比增长40.2%;新备案规模1.07万亿元,同比增长19.5%。

由此,到2020年底,存续私募基金管理人达到了2.46万家,存续私募基金为9.68万只,管理规模为16.96万亿元,较2019年底增长20.5%。(PS:本报告所统计年末私募基金相关规模数据,均已根据管理人当年第四季度报送数据进行更新,与相应时点的月度规模数据有所不同。)此外,由私募基金管理人承担顾问管理的产品2961只,产品规模5958.36亿元,增长18.6%。

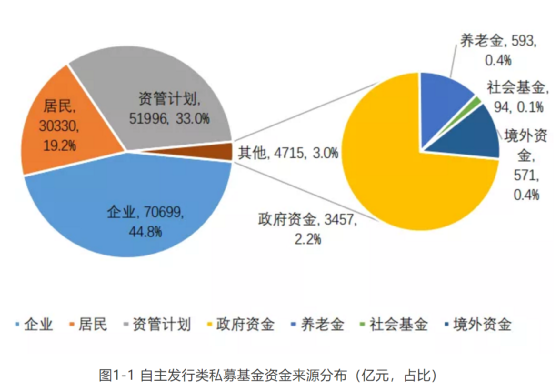

从私募基金的投资者结构来看,企业投资者仍是最主要出资者。到2020年末,在15.77万亿元的自主发行类私募基金中,企业投资者出资金额达7.07万亿元,占比43.2%。

值得一提的是,居民持有私募证券投资基金规模大幅增长。居民(含管理人员工跟投)持有私募证券投资基金资产1.71万亿元,较2019年末增加8070.54亿元,增幅89.8%。还有,长期资金稳步增长,包括养老金、社会基金、保险资金等长期资金出资规模合计6064.37亿元,较2019年末增长18.3%。

报告称,私募基金成长为资本市场重要机构投资者。2020年股票市场整体上扬,市场情绪积极,私募基金持有股票(含定增)规模大幅增加,年末存量达3.06万亿元,同比增长69.1%;私募基金持有境内债券规模小幅增加,年末规模达3909.16亿元,同比增长8.2%。

同时,私募基金已成为中国直接融资体系的重要力量。截至2020年末,私募基金累计投资于境内未上市未挂牌企业股权、新三板企业股权和再融资投资案例数量达13.92万个(未剔重),为实体经济形成股权资本金8.40万亿元。

另外,私募基金为新经济提供了宝贵的资本金。截至2020年末,私募基金在投境内未上市未挂牌股权项目中,互联网等计算机运用、机械制造等工业资本品、原材料、医药生物、医疗器械与服务、半导体等产业升级及新经济代表领域在投案例数量6.67万个,在投本金3.51万亿元。

证券私募2020年规模猛增1.77万亿

自主发行的量化/对冲私募基金规模近7000亿

去年股票二级市场行情走势较强,私募证券投资基金发展也红红火火,成为市场关注焦点。

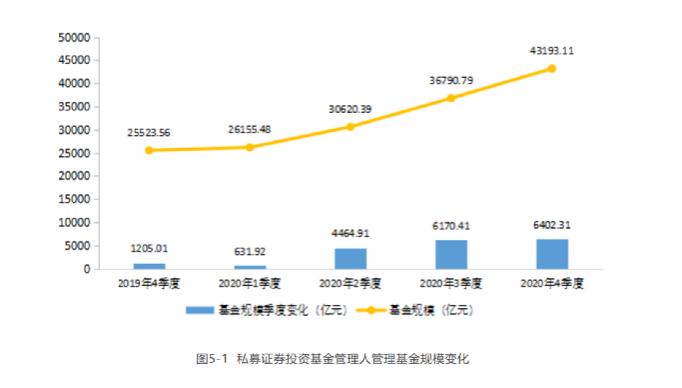

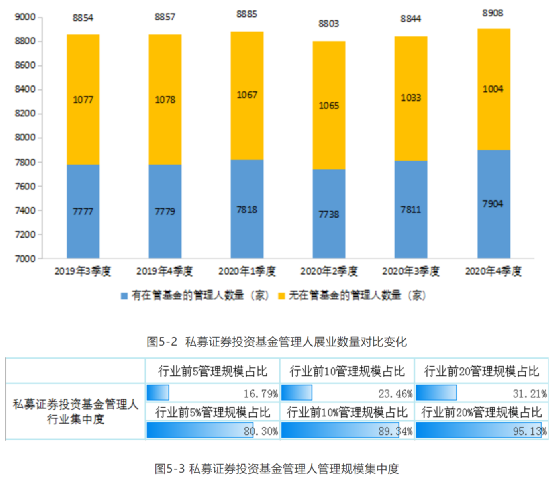

报告显示,在流动性宽松和A股结构化行情的大背景下,私募证券投资基金管理人管理规模大幅增长。存续登记管理人中,私募证券投资基金管理人8908家,存续私募证券投资基金53761只,管理基金规模4.32万亿元,较2019年末增加1.77万亿元,同比增长69.2%。

其中,自主发行且正在运作的私募证券投资基金51363只(含FOF),规模合计为3.70万亿元。值得注意的是,新备案基金规模创下过去三年新高,2020年当年新备案私募证券投资基金20079只(含FOF),较2019年增长7035只;备案规模4289.97亿元,较2019年规模增长2543.16亿元,同比增长146.0%。

报告称,新备案规模上涨主要由股票类基金和混合类基金贡献,固定收益类产品新备规模下降。其中,股票类基金募集规模1569.93亿元,同比大涨249.0%;混合类基金募集规模1277.80亿元,同比增长40.9%。

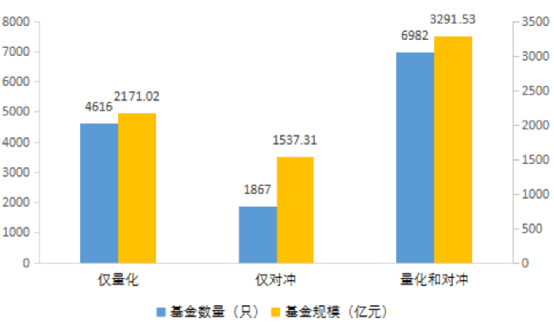

备受市场关注的量化私募基金在2020年也是发展迅猛,规模大幅增长。报告显示,截至2020年末,共有量化/对冲策略基金13465只(含FOF),规模合计6999.87亿元,分别占自主发行类私募证券投资基金总只数和总规模的26.2%和18.9%,较2019年分别增长26.2%和66.5%。

居民持有证券私募基金1.71万亿占主导

证券私募持有股票规模猛增114%

在打破刚性兑付、居民理财资金转移的背景下,2020年得益于股票市场的大行情,居民配置证券私募基金的热情非常高,相关比例也大幅提升。

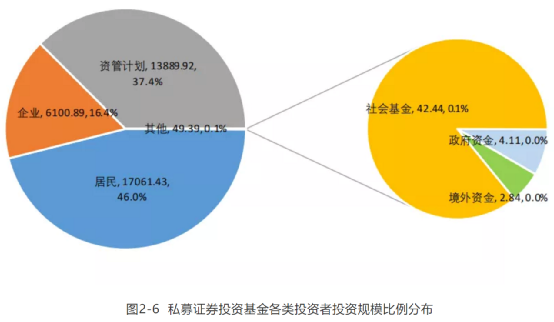

报告显示,截至2020年末,私募证券投资基金的各类型投资者中,居民投资者数量占比达87.8%,私募证券基金净资产中,居民持有1.71万亿元,较2019年末增长89.8%,在私募证券基金净资产中占比46.0%,同比增加2.56个百分点。私募证券基金以居民投资者为主,居民资金占比增加,但企业资金占比下降。

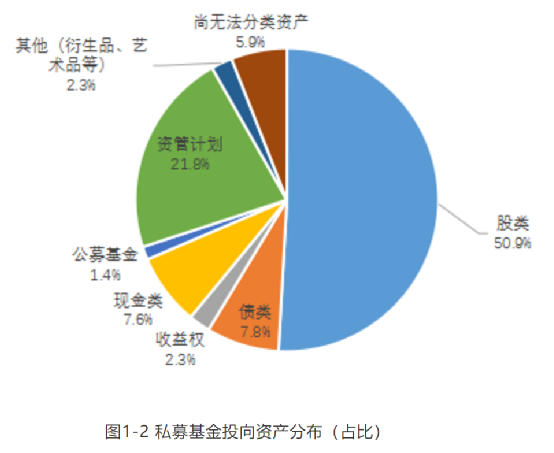

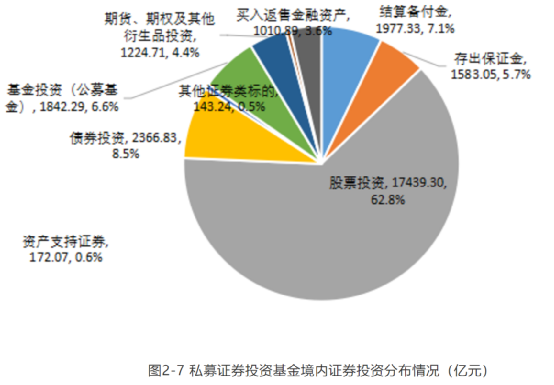

从私募资产配置的角度来看,2020年股票资产当仁不让是私募最青睐的。报告显示,私募证券管理人普遍增加股票资产配比,减少债券、买入返售金融资产等稳健性资产配比。截至2020年末私募证券投资基金持有股票规模1.74万亿元,较2019末增长113.7%。

百亿证券私募基金72家

管理2.23万亿占行业一半以上

在证券私募基金行业,强者恒强的趋势愈加明显。报告称,私募证券投资基金管理人数量众多,管理规模平均数与中位数相差巨大,分化趋势明显,较少的头部机构拥有较大管理规模,多数管理人管理规模较小,呈现显著的长尾特征。

具体来看,截至2020年末,有实际管理规模的私募证券投资基金管理人为7904家,其中管理规模在5000万元以下的家数占比61.1%;平均管理规模5.47亿元,中位数为2685.72万元。

值得注意的是,管理规模在百亿元以上的机构72家,管理规模2.23万亿元,占全行业管理规模的51.7%。

80后成为证券私募行业高管主力军

私募高管学历越高管理规模越大

有意思的是,报告还统计了私募高管的年龄分布和学历分布,我们来看看。

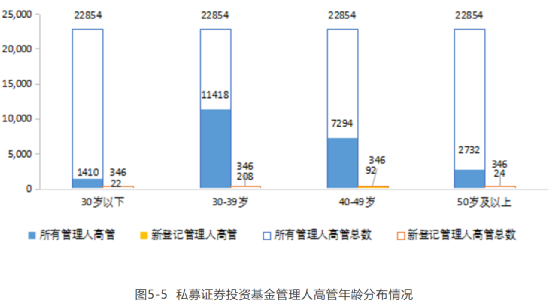

报告显示,从高管年龄分布来看,无论是存量私募证券投资基金管理人的高管,还是2020年当年新登记管理人的高管,年龄集中在30-39岁,“80后”一代是私募证券投资基金管理人高管的主力军。

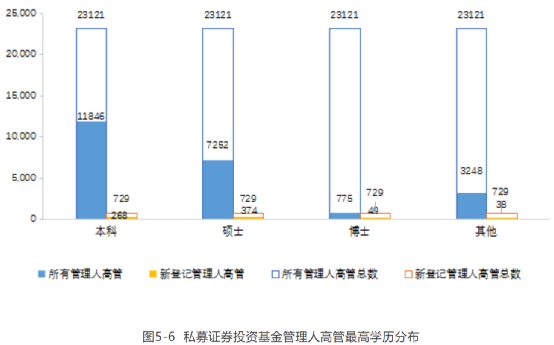

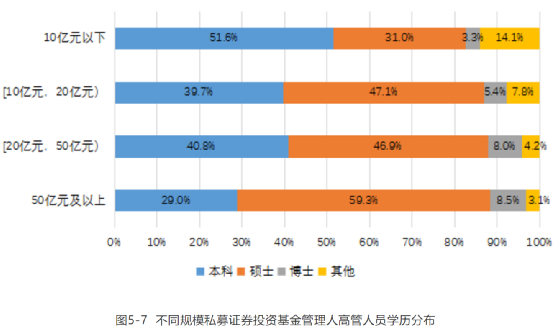

同时,高管人员的学历与管理规模正相关。报告显示,截至2020年末,私募证券投资基金管理,86.3%高管拥有大学本科及以上学历,从管理规模分布来看,管理规模50亿元以上的高管人员学历硕士及以上的占比最高,达67.9%,凸显行业专业性。

另外,高管从业10年以上者占比超七成。报告显示,截至2020年末,不低于10年从业经验的高管人数占比77.3%,比2019年末占比上升2.99个百分点。管理人的管理规模越大,高管从业年限越长,呈正相关关系。管理规模50亿元的管理人高管从业年限集中在10年以上,占比达83.1%。

股权、创投私募规模达11.64万亿

高管以“7080后”为主

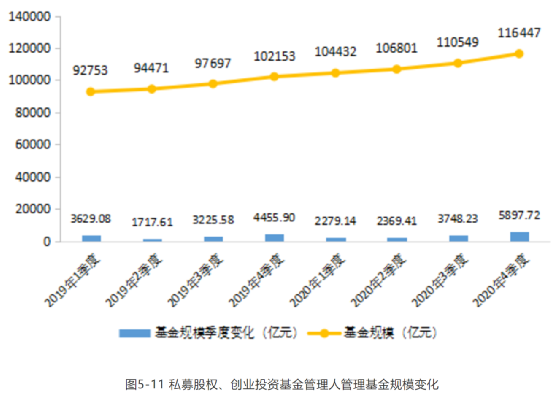

我们再来看看股权、创投私募的整体发展情况,报告显示,截至2020年末,协会已登记私募股权、创业投资基金管理人14986家,较2019年末增加104家;管理私募基金40261只,较2019年末增加3053只;管理基金规模11.64万亿元,较2019年末增加1.43万亿元,同比增长14.0%。

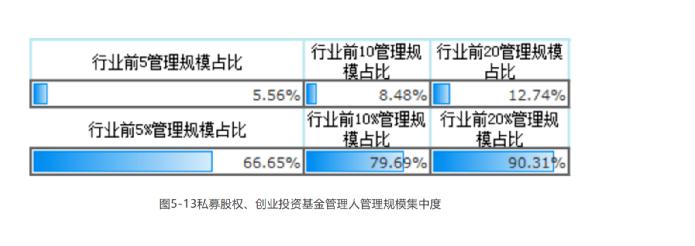

股权创投私募,同样是小微型管理人众多,行业集中度突出。报告显示,截至2020年末,有在管基金的私募股权、创业投资基金管理人中,51.9%的管理人管理基金规模在1亿元以下;2020年情况有所好转,管理基金规模在5亿元以下的私募股权、创业投资基金管理人10063家,占比达63.6%,较2019年占比下降16.19个百分点。

与此同时,行业排名前20的私募股权、创投基金管理人管理规模占比12.7%,较2019年末上升0.07个百分点;行业排名前20%的管理人管理规模占比达90.3%,较2019年末下降0.14个百分点。

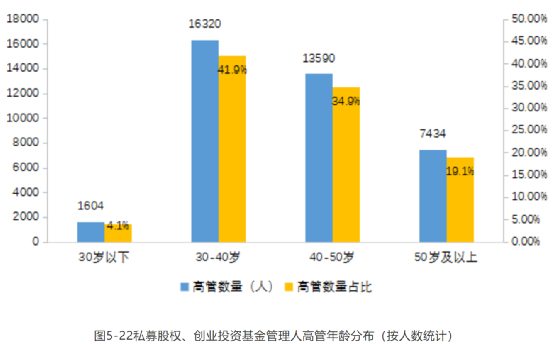

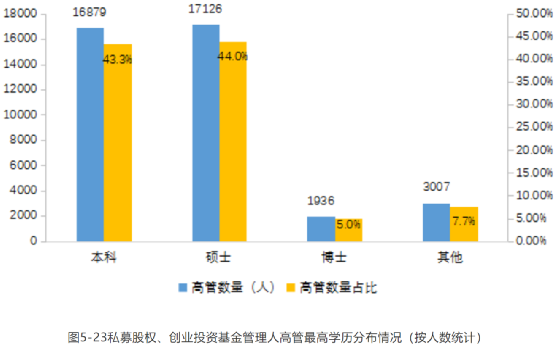

我们再来看股权、创投私募管理人高管的年龄、学历分布,以“7080后”为主,最高学历本科及以上为主。

报告显示,从高管年龄分布来看,截至2020年末,私募股权、创业投资基金管理人高管年龄主要集中在30至50(不含)岁,占比76.8%,其中年龄在30至40(不含)岁的青壮年人士,成为私募股权、创业投资从业的中坚力量,占全部高管数量的比例达41.9%。

从高管最高学历来看,截至2020年末,私募股权、创业投资基金管理人高管普遍学历背景良好,最高学历为本科及以上的为35941人,占比92.3%,其中硕博占比为49.0%。

私募股权基金数量规模增速放缓

创投基金五成以上资金投向国家重点支持行业

最后,我们再来看看股权、创投私募2020年具体发展情况。

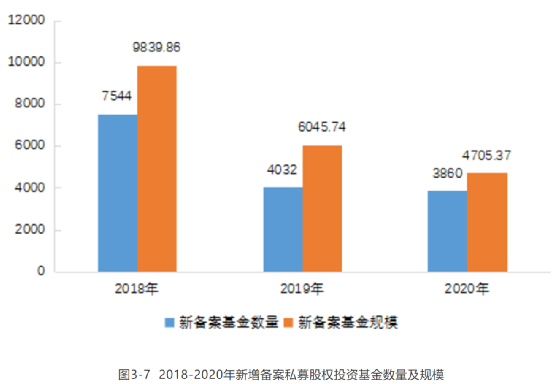

先来看私募股权投资基金,协会表示,私募股权基金数量规模保持增长,但增速有所放缓。受疫情影响,2020年上半年规模增幅明显下降,2020年下半年疫情得到较好控制,规模增幅有所上升。

报告称,受国际国内复杂经济形势、叠加疫情等因素影响,2020年当年新备案私募股权投资基金数量及规模较2019年继续下降,行业募资环境进一步趋冷。2020年当年新备案私募股权投资基金3860只,较2019年同比下降4.3%;新备案规模4705.37亿元,较2019年减少1340.37亿元,同比下降22.2%。

从投资者分析,机构投资者出资依然是私募股权投资基金主要资金来源。报告显示,截至2020年末,私募股权投资基金的主要出资方为机构投资者,出资金额8.17万亿元,出资占比达86.7%。其中,企业投资者数量占比16.7%,但出资规模占比达56.2%;各类资管产品(含母基金)作为出资者数量占比仅为3.9%,但出资规模占比达30.6%。

全部由机构投资者出资的基金规模占比超过八成,平均规模是自然人100%出资基金的14倍。从单只基金规模看,由机构投资者100%出资的基金平均规模6.7亿元;自然人投资者100%出资的基金平均规模0.5亿元。

值得注意的是,私募股权基金投向中小、高新、初创科技型企业增幅明显。报告显示,截至2020年末,中小企业在投案例32115个,同比增长6.0%,占私募股权投资基金所有在投案例的58.0%;在投金额1.53万亿元,同比增长6.7%,占所有私募股权在投规模的24.4%。

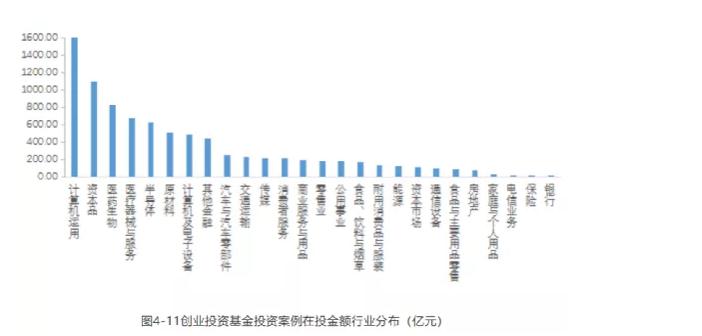

再看私募创业投资基金的情况,报告称,创投基金五成以上资金投向国家重点支持行业。从在投案例数量的行业分布看,截至2020年末,前五大行业为“计算机运用”、“机械制造等工业资本品”、“医药生物”、“医疗器械与服务”和“计算机及电子设备”。

从在投金额行业分布看,前五大行业分别为“计算机运用”、“资本品”、“医药生物”、“医疗器械与服务”和“半导体”,其在投金额合计5377.84亿元,占比58.8%。

来源:中国基金报