金融是实体经济的血脉,服务实体经济是金融的天职。党的二十大报告指出,坚持把发展经济的着力点放在实体经济上,推进新型工业化,加快建设制造强国、质量强国、航天强国、交通强国、网络强国、数字中国。

建行潮州市分行本部办公大楼

建设银行潮州市分行深入学习贯彻习近平总书记关于金融工作的重要论述精神,坚决落实潮州市委、市政府工作部署,紧扣“金融是实体经济的血脉”核心定位,践行以人民为中心的新金融理念,秉持国有大行的使命担当,引“金融活水”入企业“资金池”,支持区域基础设施建设和招商引资工作,为实体经济发展插上“金融翅膀”,为谱写现代化潮州新篇章提供金融支撑。今年以来,建行潮州市分行各项信贷投放近90亿元。

坚持“企业为大” 助力产业升级

“没有合适的抵押物做贷款,授信难度大,建行能帮我们解决这个难题吗?” “感谢建行为我们量身定做贷款方案,贷给我们这350万元的‘及时雨’,让企业可以更好地发展。”……从一开始企业的怀疑态度,到最终实现银企“双赢”,这是该行积极探索知识产权质押贷款业务创新,有效盘活企业知识产权融资价值,成功投放潮州市首笔商标专用权质押贷款背后的故事。

故事的主角是潮州市的一家食品公司。该公司是一家集科研、养殖、加工、贸易于一体的科技型规模化的省级农业龙头企业、高新技术企业,公司商标被广东省工商局认定为著名商标。

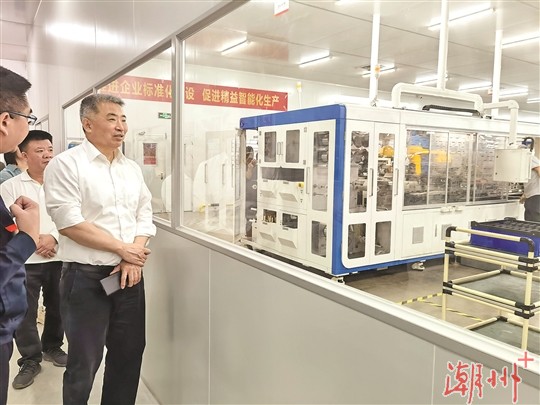

实地考察制造业企业了解融资需求

该行通过实地考察该企业经营情况、认真分析、结合实际研判,深入了解到该企业为增加原材料储备出现资金缺口,但由于缺少高价值的实物抵押资产,追加授信难度较大。针对企业现状,如何实现大额信贷支持,纾解企业发展中遇到的问题、真题、难题,同时把握授信风险,成为银企最终能否顺利合作交流的一个痛点。

为真正帮助公司走出融资困境,该行立足企业实际,下足功夫研究,根据该企业品牌知名度高、辐射面广的特点,创新知识产权质押融资产品和服务模式,为企业量身打造商标专用权质押贷款融资方案。

最终,该行成功为该企业投放了商标专用权质押贷款350万元,贷款期限2年,贷款利率较该行同期限企业贷款加权平均利率低0.8个百分点,支持企业在猪价低潮时购入一批生猪肉储备,破解有效抵押物价值不足难题,切实降低企业融资成本,实现“不看‘砖头’看专利,不看资本看知本”。

创新知识产权质押融资产品和服务模式,为企业量身打造商标专用权质押贷款融资方案,这是该行坚持“企业为大”,助力产业升级的一个缩影。该行持续大力支持陶瓷、食品、印刷包装、不锈钢、水族机电等八大传统产业发展,以及高新企业设备更新和技术改造升级,为多家龙头企业提供融资服务,为当地生物科技产业、智能卫浴、低碳产业的发展提供建行方案。如该行牵头为省重点制造业项目组建外部银团贷款9亿元。

此外,该行还将支持园区企业发展作为重中之重,结合已入园及新入园企业融资需求,对园区企业制定“一企一画像”的精准服务策略,累计为园区企业授信超过20亿元,信贷投放超10亿元。通过住房租赁贷款,支持园区员工宿舍进行智能化升级,为员工宿舍配置电梯、空调及24小时热水供应等,助力企业更好地引才、招才、留才,累计为制造业企业投放住房租赁贷款超6000万元。

坚持“创新为源” 破解融资难题

“效率高,额度足,动动手指就能申请到贷款,这可解了我们的燃眉之急。”潮州市某羽绒有限公司负责人双眼注视着手机屏幕,从一开始的半信半疑,到说话时的喜笑颜开。短短的几分钟时间,该公司在建行“惠懂你”应用程序上成功完成贷款申请。

近年来,该行以传统线下产品、全流程线上产品和线上线下相融合新金融产品三条途径、近百个信贷产品满足广大企业的普惠金融需求。一方面,积极推广“善担贷”业务,以多维度数据为依据,采用线上、线下相结合的方式,运用评分卡评价模式,引进国家融资担保基金的政府性担保体系;另一方面,大力拓展个人经营信用贷款,向符合条件的自然人发放主要通过互联网渠道办理、用于生产经营的快捷自助贷款;针对潮州区域企业抵押物缺乏实际,推广线上“惠懂你”APP,助力化解融资难题。截至2023年11月底,该行累计为超过3600户小微企业投放普惠贷款近50亿元;“惠懂你”APP落地潮州以来为小企业投放贷款超上百亿元,其中纯信用贷款70亿元。

开展金融政策宣讲

融资难、融资贵是困扰小微企业发展的瓶颈问题。该行持续推出创新产品,满足企业融资需求。如推出面向小微企业推广小微快贷、商户快贷、善担贷;面向获得国家、省级或地市级工信部门认定的“专精特新”称号的企业推广“智造”精新贷、善新贷;针对产业园区特色及发展实际融资需要,推出“粤建通”产业园建设专属金融服务方案;建立服务实体经济重点领域客户白名单,名单内客户可享受提高抵押率上限、流贷期限不超过五年等一系列金融产品,着力缓解民营和小微企业融资难、融资贵问题。

在服务专精特新“小巨人”企业、单项冠军企业等企业方面,该行开辟授信审批绿色通道,在授信审批方面提供专属服务,单独安排审批资源,确保审批效率。

供应链金融关系到企业成本和效率,关系到产业供应链固链、稳链、强链的长远价值,因此,供应链金融正成为企业发展核心要素之一。该行从企业视角出发,以供应链金融为切入口,围绕企业全产业链创新产品和服务,为一批园区企业投放供应链贷款,实现上下游全链条、全流程、全场景服务覆盖。

坚持面向“三农” 助力乡村振兴

今年以来,“百千万工程”号角吹响了南粤大地。该行积极落实广东省委“1310”具体部署,以“百千万工程”“绿美广东”生态建设作为服务乡村振兴新战场,下沉服务重心,丰富金融供给,向深海进军,为城乡添绿,努力把高质量发展的“施工图”转化为可见可感的“实景画”。

在乡村田野调研涉农产业

该行加强县域经济、特色农业、休闲农业、“粤字号”农业品牌等领域农户、农企的服务,因地制宜完善、支持、拓宽农村融资渠道。大力推广线上信贷产品“裕农快贷”(个人版)、个人支农贷款特色产品“裕农贷-粤兴贷”,助力破解新型农业经营主体融资难题。截至当前,该行涉农贷款余额超40亿元,较年初新增33%,持续为农户生产经营提供金融活水供给。今年,建行潮州市分行获“潮州市金融支持百千万工程典型案例”。

乡村振兴离不开金融活水的灌溉。近年来,该行依托“裕农通”,持续将金融服务的触角深入田间地头,走到群众中间,深入了解农民的“急难愁盼”,着力打通农村建设的“末梢神经”,以金融力量助力乡村振兴。据介绍, “裕农通”智慧终端可以线上办理42项社保业务,让村民足不出村就可以自助办理多项社保业务,有效打通金融服务的“最后一公里”。截至当前,在全市村委设立便民服务点783个,布放智慧终端机159台,支持农村居民进行社保服务和缴费交易超15000笔。此外,该行通过广泛发动全行员工,组建党员“张富清金融服务队”,走进企业、市场、乡村开展宣传活动,面向乡村百姓开展特色金融教育宣传活动,丰富群众金融知识。

坚持“服务为要” 深化便民利民

“太感谢你们了,不到半天,就帮我找回了遗失现金。”在建行潮州市分行,客户刘先生送来了一面感谢锦旗。

前段时间,刘先生驾驶一辆黑色摩托车来到网点取款,将装有现金的纸袋遗落在网点停车场其他客户摩托车上。在收到客户求助后,工作人员通过视频回放,确定刘先生现金误放他人摩托车的事实,并帮助刘先生寻找摩托车主,最后协助客户顺利取回遗失现金。

建行志愿者在“劳动者港湾”宣传金融知识

为感谢该行帮助,刘先生送来了锦旗。实际上,该行今年已收到不止一面感谢锦旗。除了做好优质客户服务,该行还坚持履践社会责任。如全力推进“劳动者港湾”发展进程。为环卫工人、出租车司机、交警、城管、快递员等户外工作者及其他有需求的社会公众提供“累了能歇脚、渴了能喝水、饭凉能热饭、没电能充电”等贴心、周到的服务。

不久前的一天,距离当天营业时间结束还有十分钟,该行大堂经理小林正在整理宣传用品。此时,网点无障碍通道口有一辆电动轮椅停滞不前。轮椅上客户面色窘迫,只见他一手吃力地转动车轮,一手艰难地拉扯栏杆。

“大叔怎么了,需要帮忙吗?”小林赶紧上前帮忙,并将客户送至劳动者港湾休息。原来,该客户出门前没检查好电量,快到家门口电动轮椅“罢工”了。得知情况,小林取来电线,为电动轮椅充电。

“耽误你们下班了,太感谢了。”客户目露感谢。

“叮”的一声,客户的轮椅顺利完成充电,他主动来到网点的留言簿,写下感谢语。

长期以来,建行潮州市分行始终坚持把为人民群众服务放在重要位置,因爱出发,让爱停靠,在转角处为人民群众提供一份不期而遇的温暖。

凝聚金融力量,扎根潮州大地,从生产到生活,金融服务始终与时代脉搏“同频共振”。围绕地方发展之大局,建行潮州市分行进行了一系列不懈的探索,成为服务社会民生、服务地方实体经济的金融“主力军”。接下来,建行潮州市分行将持续增强金融工作政治性、人民性、专业性,不断培育创新思维、数字化思维,把金融资源合理配置给真正需要支持的领域,以金融“活水”助力潮州经济“加速跑”。

来源:潮州日报

扫一扫分享本页

扫一扫分享本页