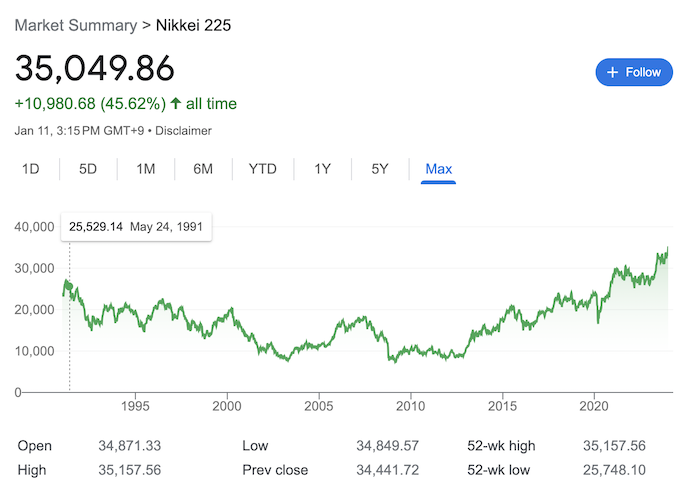

自泡沫经济期的1990年2月以来,日经225指数时隔约34年再度突破35000点大关。

日本股市从去年开始就持续攀升,2023年全年涨幅接近30%。2024年1月11日,日经指数继续大幅攀升,收盘较前一交易日上涨608.14点,报35049.86点,自泡沫经济期的1990年2月以来,时隔约34年再度突破35000点大关,本月迄今累计涨幅为4.74%。

自从2023年4月,股神巴菲特公开表示加码日本股市后,日经225的涨势持续增强。富达国际全球首席投资官(CIO)安德鲁·麦卡菲(AndrewMcCaffery)表示,在亚洲股市中,最为看好日本股市,这受益于一个巨大的催化剂,东证交易所特别提及对于破净股(市净率长期低于1倍)的关注措施,并强烈敦促这些破净股对有关改进政策和具体措施进行披露,这意味着上市公司必须关注股东价值。同时,国际投资者仍然低配日本股市,因此他们需要进行投资组合的再平衡,资金可能会继续流入日本股市。不过,日本股市面临的唯一逆风可能是日元。如果2024年日元转为升值,日本股市可能很难继续大幅攀升,但仍是长期结构性的机会。

国际资金持续流入日本股市

有媒体去年四季度就报道称,日本和印度股市成为亚洲最受关注的市场,但相比起估值已高的印度,日本股市似乎是令全球投资者更具有确信度的市场,资金无疑是驱动市场的关键,几乎所有主流国际投资机构此前都低配日本,原因在于负利率、低通胀、低增速,但日本股市的热度在2023年蹿升。

“目前,国际投资者仍然低配日本股市,因此他们需要进行投资组合的再平衡(资金可能会继续流入日本股市)。尽管股市今年大幅上涨,但长期资金并不会太过担心几个百分点的变化,日本经济的再复苏更为关键。”麦卡菲称。

瑞士百达亚洲全权委托多元资产投资和管理主管贾文剑表示:“日本增速方面有所下降,但我们预计能达到1.1%的增速,这还是高于日本的潜在增速。同时,日本股市表现良好的原因一方面,日本是全球为数不多的几个持宽松货币政策的央行(负利率叠加量化宽松),这导致日元一直在贬值,对日本出口的竞争力有很大的提振,同时对日本的旅游业、服务业也有很好的促进。”

在他看来,“安倍经济学”之后,日本企业在维护投资人利益方面有很大的改观,“比如近些年我们可以明显看到日本有很多企业开始做股票回购,更好地运用在资产负债表上的现金,将回报还给投资人,这对未来日本股市构成支撑。”

此前,野村全球宏观研究主管苏博文(RobSubbaraman)在接受第一财经记者采访时表示,仍看好日本经济和股市的前景。“通缩困扰了日本20年,但过去一年以来终于开始回升,在‘春斗’后薪资也出现攀升。同时,日本由于面临劳动力短缺的问题,女性被鼓励更多参与劳动力市场,尤其是壮年女性,这是积极的变化。”在他看来,当薪资攀升且市场没有多余的劳动力,这就意味着员工有更强的议价能力,可增加他们的流动性并寻求更高的工资,这会使得劳动力分配更有效,提高生产率。

关键还在于,日本家庭把一半的存款放在银行,但存款目前仍是负利率,现在的情况会让他们开始考虑“存款搬家”,例如投资股市,这将使得股市具有更好的上行动能。

投行看好四大投资主题

高盛近期亦发布报告称,看好日本股市的四大主题机会——在公司治理改革方面取得进展的公司;以消费者为驱动且资产负债表、价格方面存在充分改进空间的公司;在贸易摩擦的背景下,在全球半导体供应链中地位提升的公司;提供独特的业务模式、智能产品和服务技术、高附加值的公司。

就公司治理改革方面取得进展而言,这类公司不仅关注股东回报,还关注通过业务组合重组和聚焦措施提高全球扩张或增长潜力,这类标的包括:三菱UFJ金融集团、索尼集团、日立、京瓷。例如,机构认为,索尼有潜力实现强劲的业务增长,公司将充分利用其区域和产品优势,同时在各业务部门之间实现协同效应,建立并扩大其娱乐业务组合。日立拥有一种独特的全球业务模式,可以最大程度地发挥IT和基础设施设备之间的协同效应,这得益于绿色转型(GX)和相关需求,收购的单位电力网格和GlobalLogic(数字工程)预计将成为关键驱动因素。

就以消费者为驱动的龙头企业而言,高盛认为具有潜力的标的包括:三得利饮料与食品、日清食品控股、伊势丹三越控股、东京富士产业、NEC。例如,基于日本消费者在疫情期间积累了大量储蓄,高达约50万亿日元,有很大的空间来改善资产负债表。机构预计三得利饮料与食品在整体价格上涨的背景下,利润率将有所提高;NEC将受益于主干系统需求和价格上涨以及国防预算扩大所带来的动力;考虑到在零售/酒店业务和办公需求,特别是在东京涩谷区的复苏的背景下,租金和共享空间维护成本具有上涨空间,这将利好东京富士产业。

在贸易摩擦的背景下,日本在半导体供应链中的全球地位实则受到提振,部分公司还通过与人工智能相关的技术创新(增加后端和前端过程的增值)建立需求,这些公司包括:瑞萨电子、三菱瓦斯化学、磁盘、东京电子。机构认为,日本的半导体生产设备(SPE)制造商将继续受益于强劲的与中国相关的需求,以及来自人工智能(AI)驱动的技术创新。从这个角度来看,东京电子受到青睐,因为AI相关高带宽存储(HBM)应用的需求增长;此外,半导体封装基板材料和清洁剂方面是全球领先的三菱瓦斯化学,可能将从其OPE(寡聚苯醚)业务中的AI服务器需求中受益。

另一些企业可以提供独特的业务模式,提供高附加值产品或服务,例如:汤臣倍健、SMC、铃木汽车、亚瑟士、SMS公司、信越化学、大金工业。具体来看,高盛认为,SMC和大金通过难以模仿的最终细节工艺实现差异化,而全球竞争对手很难模仿;汤臣倍健的抗HIV药物、肥胖治疗和新冠治疗将成为新的盈利驱动因素。

日元升值或构成潜在阻力

不过,日本央行此前表示不排除会开始加息,这一度推动日元对美元快速走强,逼近140这一关键水平,最近又回落到145附近,但日元仍将在2023年成为股市上升的潜在阻力。

“从历史的角度来讲,日元的表现与日本股市的表现通常是负相关的,日元上升的情况下日本的股票通常受到负面影响,外贸出口的板块受到的影响会比较大,这需要进一步观察。目前我们是中性配置日本,整体而言我们对日本的股市比较有建设性,但这只是短期情况,还要继续看政策和经济的走向。”贾文剑表示。

美国降息预期从去年12月开始不断升温,日元对美元有所反弹,但2024年1月开始美元指数回升。截至北京时间2014年1月11日20:20,美元/日元报145.43。

嘉盛集团资深分析师JerryChen表示,尽管日本央行表示将缩减长期债券的购买规模,但在年初发生强烈地震后,越来越多的分析认为日本央行要正式放弃负利率政策还需要更长时间。本周东京地区2023年12月CPI的进一步回落也减轻了央行身上的压力。

最新数据显示,日本2023年11月名义工资同比仅增长0.2%,远低于1.5%的预期,导致实际工资增速(-3%)连续20个月同比下降,而工资的持续增长又是央行加息的前提条件。当前利率市场显示,首次加息可能是在今年7月,晚于此前普遍预期的4月,预期的修正可能引发美元/日元的持续回升,也帮助日经225指数突破了过去半年的高点,并再创33年新高。

(来源:第一财经)

扫一扫分享本页

扫一扫分享本页