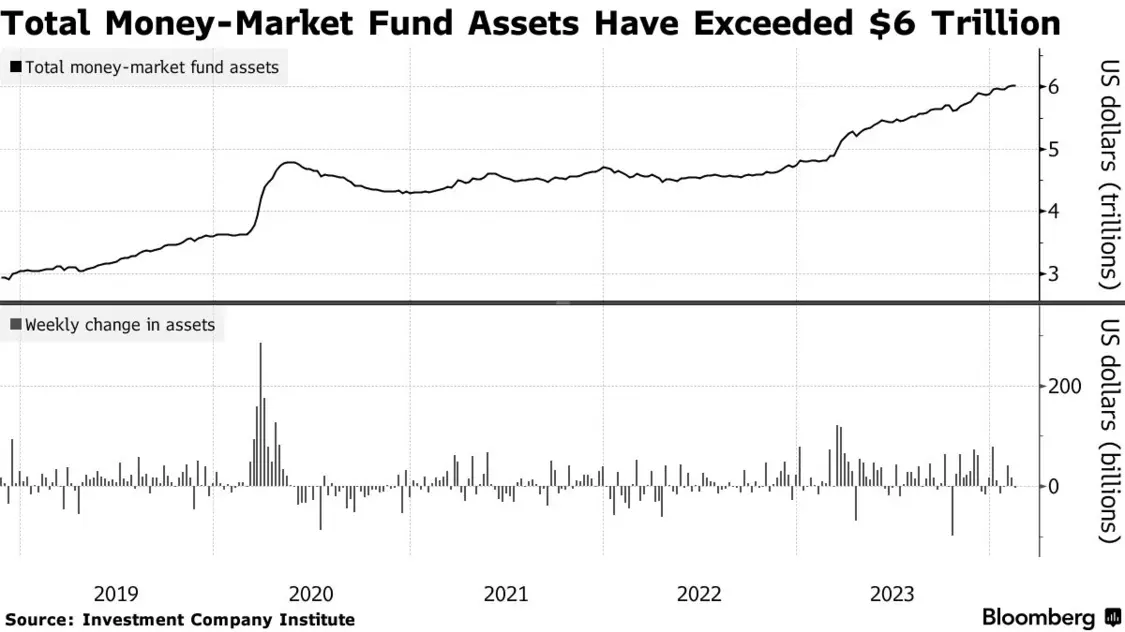

随着美联储放松政策的前景越来越扑朔迷离,货币市场基金又迎来了投资热潮。数据显示,投资者每天向货币市场基金投入的现金高达数十亿美元。

美国投资协会的数据称,如今整个货币市场基金的总体规模已经上破6万亿美元关口,创历史新高。

这与几个月前的情况形成了鲜明对比:当时华尔街讨论最多的问题之一是,一旦美联储在2024年上半年开始降息(并降低现金储备的吸引力),投资者将把所有现金储备重新配置到哪里?

然而,随着通胀的回升,交易员大幅调低了美联储政策宽松的预期,货币市场基金的受欢迎程度再度凸显。截至2023年年末的数据显示,Meta Platforms、亚马逊等科技巨头也增加了货币市场基金的配置。

货币市场基金规模突破6万亿美元

美国投资协会的数据称,今年年初以来,投资者已经向美国的货币市场基金投入了1280亿美元资金,如今整个货币市场基金的总体规模已经上破6万亿美元关口,创历史新高。

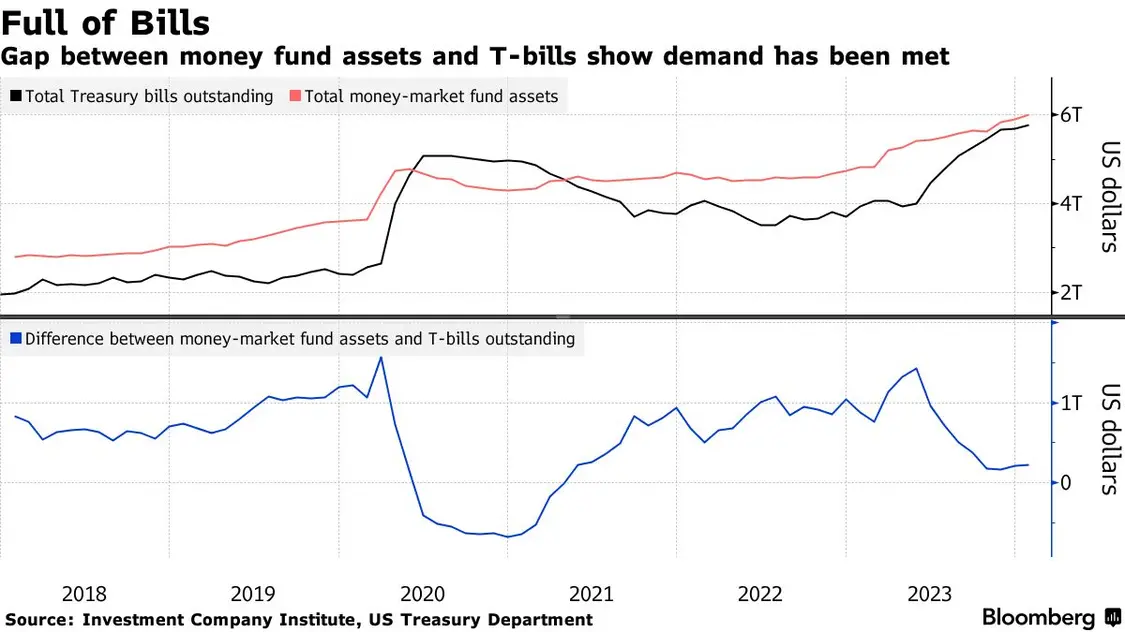

而在2023年,美国就有超过1万亿美元的资金流入货币基金,是自2007年有记录以来金额最高的一年。这些资金流入帮助货币市场基金跟上了被视为“无风险资产”美债发行的步伐。

在全球金融危机后的10年里,由于美联储将借贷成本维持在接近零的水平,现金一直是一个被长期忽视的选项。然而,2022年3月,美联储启动了40年来最激进的加息周期,将利率推高至5%上方。在此背景下,货币市场基金、美债和其他短期资产凸显出了强大的吸引力。

近期,交易员大幅调低了美联储政策宽松的预期,货币市场基金凭借高收益率再度凸显了其在投资者中的人气。惠誉评级的报告显示,截至2023年12月31日,机构政府货币基金和机构优质货币基金净收益率分别为5.17%和5.31%。

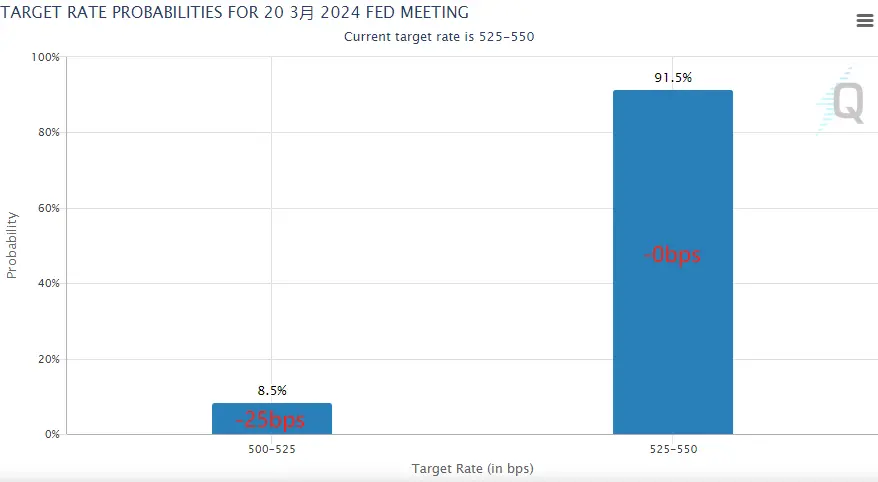

美国劳工部2月13日公布的数据显示,美国1月CPI同比增长3.1%,预期2.9%,前值3.4%;1月CPI环比上涨0.3%,为2023年9月以来最大涨幅。1月核心CPI同比增长3.9%,预期3.7%,前值3.9%。数据公布后,美联储降息预期明显降温。

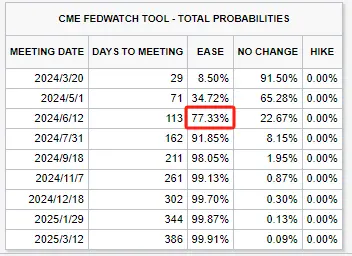

芝商所“美联储观察”工具显示,截至发稿,期货市场认为美联储在下月的联邦公开市场委员会(FOMC)议息会议上维持利率不变的概率高达91.5%,降息25个基点的概率仅为8.5%。

与此同时,期货交易员已经将美联储首次降息的时间从此前的3月份大幅推迟至了6月中旬的会议。

对此,巴克莱首席美国经济学家Jonathan Millar指出,“上周的CPI数据重新加速,不利于FOMC获得足够的信心来放松政策。上周早些时候,我们调整了利率预测,预计FOMC将在6月的会议上启动降息,到2024年年底将联邦基金利率降至4.50%~4.75%,到2025年年底降至3.50%~3.75%。”

巴克莱投资银行经济研究主管Christian Keller指出,“美联储又回到了原点(The Fed comes full circle)”。去年10月份,市场对美联储政策的预期是“长期高息(higher-for-longer)”,但去年年底以来美联储官员又向市场‘放风’,称通胀持续回落方面取得进展,并发出了明显的政策转向信号。然而,随着1月份强劲的就业数据和通胀的反弹,目前市场对美联储的政策预期仿佛又回到了‘长期高息’的原点。”

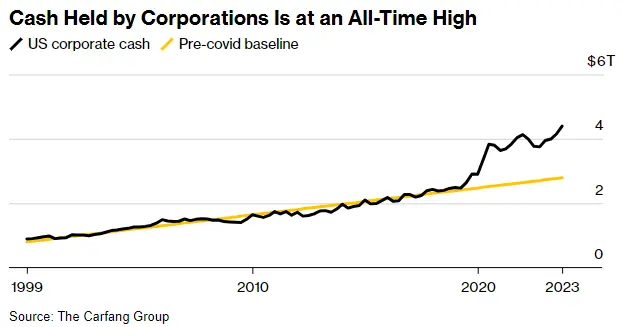

另外,企业高管们在疫情暴发后似乎不急于支出,同时储户仍然担心美国银行体系的状况,这些迹象表明,2024年将又是一个“现金大年。”

“现金年不是昙花一现。”跟踪货币市场基金行业的Crane Data LLC总裁Peter Crane说道。“对利率的全面复敏仍在蔓延,甚至很多资金还没有转移或关注这一点。”

还能持续多久?

而在政策前景尚未明了的情况下,6万亿规模的货币市场基金还能持续多长时间也是市场的一大争论点。

贝莱德董事总经理、共同基金负责人Jeffrey Rosenberg去年年底曾表示,他预计6万亿美元的货币基金资产中的很大一部分将转向股票、信贷甚至美债等领域。花旗环球财富和瑞银资产管理等公司也持类似的观点。

不过,在Teresa Ho领导的摩根大通策略师团队看来,整个货币市场基金中只有约5000亿美元存在外流风险,因为这些资金的大部分用于现金管理或流动性目的。

此外,考虑到股票与现金两大资产类别的比较,巴克莱策略师Joseph Abate在上周的月度报告中指出,“相对于预期收益,现金更具吸引力”。Abate将标普500指数未来12个月的预期每股收益与联邦基金利率(现金回报的代表)进行了比较。

美股科技巨头也在增持货币市场基金。

据提交给美国证券交易委员会(SEC)的文件,Meta Platforms在去年年底将货币基金的配置从9月底的296亿美元增加到了329亿美元。

截至2023年年底,亚马逊持有的货币基金规模为392亿美元,而截至2023年第三季度为204亿美元。

截至2023年12月24日,全球最大智能手机处理器销售商高通的货币基金持有规模为81.3亿美元,而2022年同期为48.8亿美元。

太平洋投资管理公司短期投资组合管理和融资主管Jerome Schneider鼓励寻求保值收益的投资者开始增加利率敞口,尤其是一年期至两年期的利率敞口。他表示,一旦到了美联储开始降息的地步,投资者继续在高收益环境下投资可能就有点晚了。

(稿件来源:凤凰网财经)

扫一扫分享本页

扫一扫分享本页