在“阿里系”的光环下,网商银行的最新财报相比以往,表现究竟有何亮眼之处?

4月底,在银行财报季,网商银行公布了其2023年度财报及2024年第一季度报告。其内容显示,网商银行的资产规模在2023年三季度末达到高点后,出现了连续两个季度的缩水。

作为阿里旗下的独家持牌银行,网商银行此番资产规模的变化引发诸多疑问。

具体来看,2023年三季末的资产规模为4847.32亿元,而到了2024年一季末,资产规模下降到了4322.54亿元,仅半年时间就缩水了524.78亿元,降幅超10%。

这一资产规模的减少主要与“同业及其他金融机构存放款项”规模的下降有关,网商银行在2023年四季度及2024年一季度,该项共下降了约710亿元。

同时,网商银行也在资产端减少了存放央行等低息现金资产,2023年9月末的现金及存放中央银行款项为1342.98亿元,而到了2024年一季度末则下降到了517.26亿元。

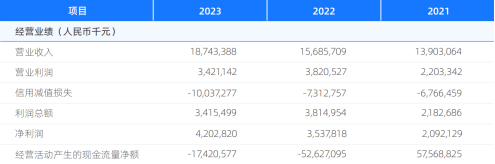

从2023整年的表现来看,营收与净利润分别实现了19.49%和18.80%的增长,达到187.43亿元和42.03亿元。尽管营业收入增长,但利润总额实际上比2022年的38.15亿元下降了4亿元,降幅为10%。

图源网商银行2023年年报

在信贷风险管理方面,网商银行的资产质量压力仍在增大。2023年网商银行进行了103.61亿元人民币的核销,同比增幅达到62.39%,还以约1折的价格转卖了原始金额分别为41.96亿元、11.43亿元、8亿元的不良资产包,成交价总计约5.89亿元。明显,网商银行资产质量压力增大,资产质量端的风险敞口正在快速扩增。

网商银行董事长金晓龙在财报致辞中阐明,网商银行的“缩表”行为,是其为防控风险而做出的主动调整。网商银行董事长金晓龙在财报致辞中提到,2023年网商银行将风险控制作为全年工作的核心,主动控制规模,继续提升识别风险能力,严格认定不良贷款,加大催收力度,全力守住风险底线。

摆脱“阿里”光环 理财“致富”

追溯到几年前,网商银行的前身是阿里小贷。

彼时阿里小贷专注于为电商商家提供小额贷款,它也是我国首个专门面向电商商家提供小额贷款的公司。在2015年6月网商银行获批成立后,浙江阿里小贷的经营贷业务由网商银行承接。

但实际上,网商银行的业务发展很大程度上囿于阿里的限制。

在“阿里系”整体的金融布局中,网商银行业务主要落点于小微企业贷款以及三农贷款。

早在2022年,网商银行消费贷余额归零且不再披露,到了2023年,网商银行贷款余额中,小微企业贷款余额为1932.53亿元,占总贷款余额比重为71.42%,与其他几家头部民营银行的业务结构形成鲜明对比。

小微贷款的高度集中给网商银行带来了资产质量问题。该行的不良贷款率已连续多年上升,2021至2023年,不良贷款率分别为1.53%、1.94%、2.28%,远高于微众银行。

结合财报不难发现,网商银行正在主动“摆脱”对于阿里系的依赖。2023年年报显示,理财产品接过了网商银行新增长的接力棒,首次披露了网商银行理财等交易银行的业务数据。

2023年,网商银行通过与23家理财子公司合作,为小微商家提供专属理财产品,至年末,网商银行管理的客户资产(AUM)突破了8000亿大关其代销的银行理财子公司的产品余额已进入行业第一梯队,交易银行业务正在成为网商银行的第二增长曲线。

2024年是银行理财迈入资管新规全面实施后的第三年。据《中国银行业理财市场年度报告(2023年)》显示,去年银行机构和理财公司累计新发行理财产品3.11万只,募集资金57.08万亿元,为投资者创造收益6981亿元。2024年商业银行可能仍将继续下调存款利率,对于存量资金或有挤压作用,一定程度上利好银行理财规模。

大模型加持供应链金融

通过供应链金融实现稳链、保链、强链被证明是助力小微、复苏经济的有效手段之一,也是网商银行的战略转变。

截至2023年,已有逾千家大型企业成功整合了该系统,它们在新产品发布、销售旺季、门店扩张等重要时刻,为供应链中的小微企业提供了资金援助、财务结算和市场营销激励等支持。这一举措不仅促进了供应链的流畅运作,同时也大幅提升了合作企业的产品出货量和门店扩张速度。

在大模型方面,网商银行也在持续发力。

2024数字产业链金融行业峰会上,网商银行宣布升级大雁系统,首次将AI大模型的能力应用于产业链金融。

早在2021年,网商银行就发布了“大雁系统”。该系统满足企业在供货回款、采购订货、铺货收款、加盟、发薪等生产经营全链路中的信贷与综合资金管理的需求,全面提升供应链上小微金融服务的可得率和协作效率。

具体来看,此次大模型的搭建主要应用于以下两个方面:

第一,用知识抽取能力构建产业链图谱。大模型通过读取海量的商品信息、企业关系信息之后,形成产业链图谱,让全产业链上下游的小微“显形”。

第二,通过信息解析能力,对小微企业的经营情况进行秒级评价。大模型就像一个24小时无休的智能产研专家,读研报、判断产业趋势、解析小微经营数据,评价其信用情况。

凭借大模型能力,网商银行“大雁系统”搭建了包括汽车、医疗、建筑等在内的9大方向产业链图谱,可识别超2100万产业链上下游的小微企业,大雁系统使得小微企业的信用画像识别效率提高了10倍。

在“大雁系统”的加持下,贷款可得率显著提升,与网商银行合作的品牌中,下游经销商及终端门店的经营性贷款可得率平均达到80%。

放眼未来,随着国内经济逐渐回暖,企业若欲突破新的经济增长点,并非易事。因此,数字供应链金融确实是新的增长点,这是一项具有前瞻性的举动。

目前,对于大模型探索,网商银行仍处于起步阶段。大模型的训练和应用需要大量数据,如何确保用户数据的安全和隐私不被泄露是一个重要问题。另外,信贷风险的误判也会带来经济损失,AI和大模型技术迭代更新快,需要持续的投入和维护,这对银行的技术能力和财务状况也提出了更高的要求。

来源:一视财经

扫一扫分享本页

扫一扫分享本页