数据显示,2024年一季度,英大人寿实现保险业务收入56.46亿元,净利润亏损12.9亿元,较2023年全年8.4亿元亏损数额进一步扩大。据悉,自2022年盈利走势掉头向下后,英大人寿经营压力日益显现。

业内人士透露,英大人寿立足服务电网主业,对股东业务依赖较强,市场化程度相对较低。如今,在投资业绩波动,叠加保险业“报行合一”的背景下,英大人寿目前不得不通过控制业务规模来稳住公司的偿付能力。

一季度英大人寿净亏12.9亿元,净资产收益率跌至-68%

2024年一季度偿付能力报告披露显示,英大人寿实现保险业务收入56.46亿元,同比增长4.44%。但增收不增利,该公司一季度实现净利润-12.91亿元,较2023年度-8.9亿元亏损进一步扩大,净资产收益率也从2023年-38.11%走低至-68%。

数据显示,2022—2023年,英大人寿分别实现保险业务收入178.58亿元、192.13亿元,同期净利润分别为-3.89亿元、-8.4亿元。截至2024年一季度末,英大人寿合计亏损25.2亿元,经营压力日益显现。

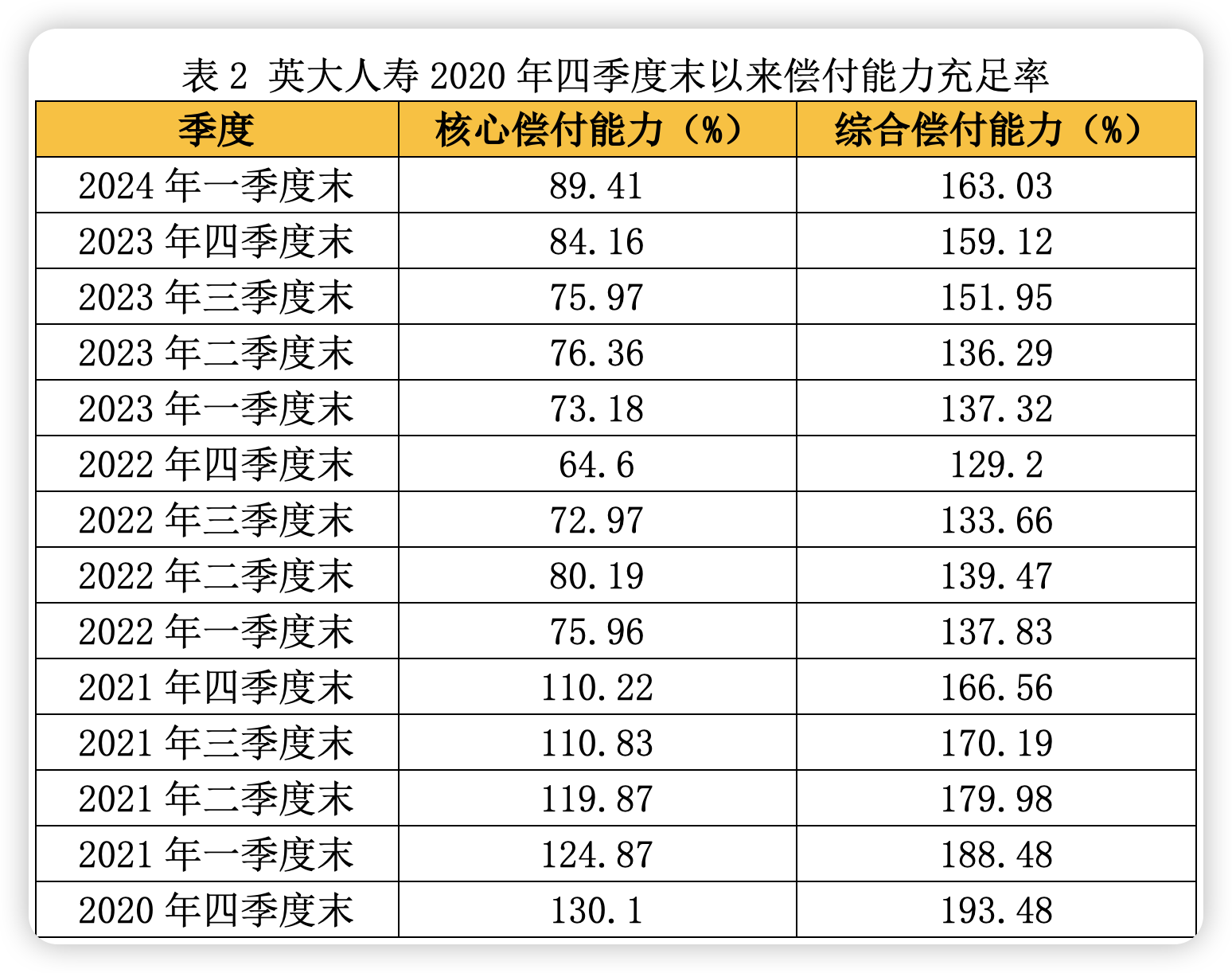

在增收不增利的同时,英大人寿的偿付能力也逐渐吃紧。从2022年开始,英大人寿的核心偿付能力出现跳水,从2021年四季度末的110.22%降至2022年一季度的75.96%。

截至2024年一季度末,英大人寿核心偿付能力充足率、综合偿付能力充足率分别为89.41%、163.03%,低于行业均值。

业内人士表示:“整体看来,现阶段英大人寿偿付能力充足率暂时符合监管要求,但其偿付能力受资本市场波动影响较大,考虑到未来公司业务的持续发展及资本市场不确定性的增强等因素,公司亟需补充资本提高偿付能力水平。”

冰冻三尺,非一日之寒。英大人寿陷入持续亏损,业内人士分析有以下因素:

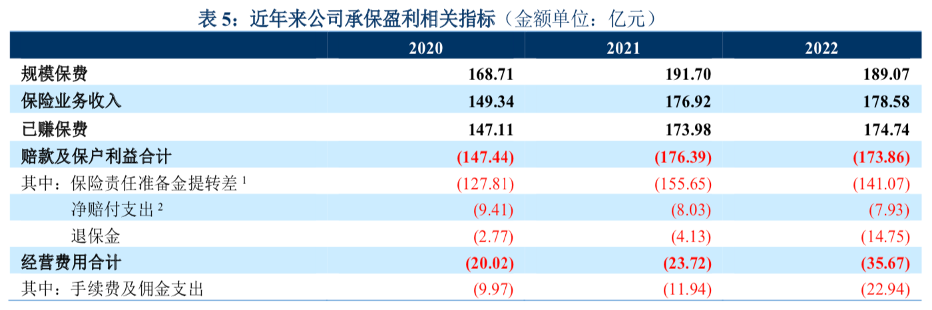

一是负债端成本高企。2023年财报显示,英大人寿保费收入居前五的产品中有4款来自银保渠道,对应150亿元保费收入占公司全年总保费近7成。

其中,以名为“英大人寿尊享世家终身寿险”、“英大鑫禧世家终身寿险”两款预定利率3.5%的产品为例,其退保金分别从2022年的549万元、2249万元攀升至2023年的1779万元、2967万元。

业内人士透露,除了银保渠道,英大人寿经代业务继续率较低,支付出去的佣金甚至超过保费。数据显示,2020-2022年,英大人寿经营费用年复合增长率33.46%。

“居高不下的手续费佣金支出,以及退保金的快速攀升之外,一定程度推高公司负债端成本,这也是导致英大人寿亏损的原因之一,尤其在利率不断下行的环境下,其偏高的预定利率还将面临一定的利差损风险。”

二是外部资本市场波动导致投资收益下滑。从投资收益率来看,2024年一季度,英大人寿总资产收益率为-1.34%,综合投资收益率2.27%。

英大人寿每况愈下的经营状况,也一定程度折射了国企金融业务发展管理的短板和积弊。

“作为国家电网控股的保险公司,英大人寿的董事长多来自其大股东,管理团队大多数成员并无保险从业经验,且裙带问题普遍,导致经营层面不能科学把握寿险经营规律”业内人士表示。

此外,公司中外方股东80:20的股权结构占比,中方股东话语权强大,无论是战略决策还是市场策略,都处于实质上的控制地位,公司治理机制有待完善。

英大人寿由国家电网及其所属公司发起,于2007年在北京注册成立。

2009年 6月,该公司引进境外战略投资者美国万通人寿 (Massachusetts Mutual Life Insurance Company),公司注册资本金40亿元。截至2023年5月,英大人寿在全国拥有21个省级分公司、103 个中心支公司、358个营销服务部。

业内人士透露,尽管背靠电力产业巨擘,但面对公司日益吃紧的偿付能力,英大人寿的增资引战依旧是个待解的难题。

就外方股东而言,尽管万通人寿是美国第五大保险公司,但该公司近些年持续收缩亚洲业务,给于英大人寿增资的可能性不大。据悉,2017年,万通国际就以131亿港元出售了万通保险亚洲有限公司的全部股权。

从中方股东来看,国家电网在国资委“坚持回归本源、聚焦主业,着力严控增量,切实优化存量”号召之下,也将对旗下部分造血能力不足的金融业务采取出清或部分出售股权的方式。

据悉,早在2019年年中工作会议上,时任英大人寿董事长丁世龙在部署2019年下半年九方面的重点工作,其中就包括以增资引战为契机,着力提升公司治理水平。

同年11月,国家电网就在北京举行的引入社会资本专场推介会上,集中推介了包括英大泰和财险、英大泰和人寿在内的12个重点混改项目。其中,英大人寿拟出让30%的股份。

2021年7月,英大人寿在北京产权交易所披露混改项目,拟通过增资扩股的方式,引入战略投资者。

2024年一季度偿付能力报告中,英大人寿又一次表示:“下一步,公司将积极推动增资引战并研究运用各种资本补充工具补充资本。同时,公司将持续优化业务结构,提升业务质量,加强资产负债管理,提升公司偿付能力。”

(来源:中国银行保险报)

扫一扫分享本页

扫一扫分享本页