国新办举行新闻发布会,财政部在会上提出“加力支持地方化解政府债务风险,较大规模增加债务额度,支持地方化解隐性债务”“发行特别国债支持国有大型商业银行补充核心一级资本”“中央财政还有较大的举债空间和赤字提升空间”。从后续政策安排和市场影响来看,一是加力化债和补充国有大型银行资本在提升金融机构稳定性和风险偏好方面具有积极的作用;二是政府债发行仍有较大扩容空间,国有大型银行补充资本将撬动其表内外资产余额增长空间大幅提升;三是央行可能通过降准的方式支持加力化债和补充国有大型银行资本,降准0.5个百分点的可能性较大;四是后续政策落地对市场流动性的影响偏中性,对债市利率和股票市场有一定托底作用。

加力化债和补充国有大型银行资本的积极作用

加力化债的积极作用

通过较大规模增加债务额度化解地方政府隐性债务,对经济修复具有积极作用,一方面是为地方政府腾挪出资金空间,用于经济建设、民生改善等方面;另一方面是增加金融机构持有资产的安全性,提升金融机构的稳定性和风险偏好。

首先,大规模增加债务限额化解地方政府隐性债务,将大幅增加地方政府可支配资金,腾挪出促发展、保民生的空间。地方政府在隐性债务的压力下,资金腾挪空间紧张,基础设施建设、税费优惠、商品房收储等均受到制约。通过大规模增加债务限额,将极大缓解地方政府短期资金压力,有助于将更多精力投入到经济建设、企业发展、民生改善等方面,为经济修复提供动力,疏通经济大循环。同时,也为地方专项债资金用于收储闲置土地和存量商品房拓展空间,有利于增强地方政府对土地供给的调控力度,并促进房地产市场止跌回稳。

其次,通过中央或地方债务加速化解地方政府隐性债务,将大幅改善金融机构的资产安全水平,有助于提升金融机构的整体稳定性和风险偏好。考虑到地方政府隐性债务大部分债权人为金融机构,化解地方政府隐性债务的中央或地方政府债券也由金融机构承接,因此本质上是将金融机构持有的地方政府隐性债务置换为中央或地方政府债券,虽然金融机构的债权规模未因此发生变化,但债权的安全性得到了大幅提升。

美国2008年为应对金融危机曾开展问题资产救助计划(TRAP),即美国财政部通过购买金融机构的问题资产或股权,显著提升了金融机构的稳定性,帮助美国由衰退转向复苏。根据Black & Hazelwood(2013)的研究,TRAP本质上是通过购买问题资产或股权的方式为金融机构提供安全资产,提升了大型银行的风险承担意愿和小型银行的稳定性。与此类比,虽然我国化债与TRAP并不完全相同,但从本质上看,均是大幅提升了金融机构持有安全资产的水平。相信此次加力化债后,我国金融机构的稳定性和风险偏好将有明显提升,有助于在经济修复中扩大对实体企业的支持范围,推动基本面加速回暖。

但在利用新增债务化解隐性债务时,需注意可能会产生的货币投放效果和道德风险问题。其一,在地方政府通过新发债务偿还非银行的隐性债务时(如企业欠款),若新发债务由银行承接,则会在银行的资产端增加地方专项债的同时,负债端增加企业存款,扩张了银行的资产负债表,如表2所示。就整个银行体系而言,如果此类存款增长规模较大,将一定程度消耗银行超储,可能会压缩贷款投放等其他资产业务。央行若为保持其他资产业务不变,需为银行增加基础货币投放,在此过程中应避免投放过度。

其二,以中央政府发新债或扩大地方政府债务限额的方式大力化债,可能使得地方政府隐性债务的债务人认为中央或地方政府在未来仍会为自身债务兜底而产生道德风险,继续开展无序、低效的债务扩张。同时,这些隐性债务的债权人(如银行)也会因此继续承接此类资产,甚至放松投资标准(Guner,2008)或进行额外的风险承担(Black & Hazelwood,2013)。不过,财政部在新闻发布会上也已经表示将“推动融资平台转型”,“对违法违规举债问题严肃查处问责并限时整改,发现一起、查处一起、问责一起,坚决遏制新增隐性债务的风险”,有望避免此类道德风险的发生。

补充国有大型银行资本的积极作用

为国有大型银行补充核心一级资本,既是当前部分国有大行资本充足现状的需要,也是发挥国有大行“头雁”作用,助力经济企稳向好的举措。

首先,国有大型银行中的农业银行、交通银行和邮储银行,具有补充核心一级资本的需求。根据国有大型银行2024年半年报数据可知,农业银行、交通银行和邮储银行的核心一级资本充足率分别为11.1%、10.3%和9.3%,虽然较《商业银行资本管理办法》的最低要求5%高出不少,但在考虑了储备资本2.5%和系统重要性银行附加资本后,可能存在补充资本的需求。

根据FSB发布的2023年全球系统重要性银行名单,工农中建四大行位列第二组,附加资本要求为1.5%;交行位列第一组,附加资本要求为1%。邮储银行由于仅是全国系统重要性银行,附加资本的要求为0.5%。由此可以得出工商银行、农业银行、中国银行、建设银行、交通银行和邮储银行的核心一级资本充足率较监管最低要求的差距分别为4.84%、2.13%、3.03%、5.01%、1.80%和1.28%。可见农业银行、交通银行和邮储银行的核心一级资本充足率较监管最低要求较为接近,补充资本的必要性更强。

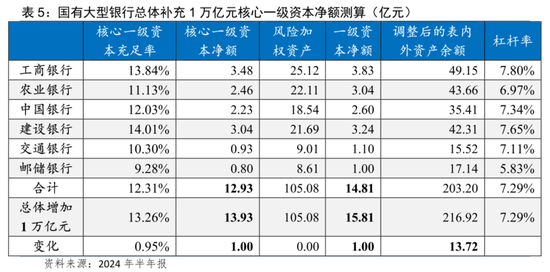

其次,补充核心一级资本有助于提升国有大型银行的抗风险能力,发挥“头雁”作用,扩展对实体企业的支持范围。国有大型银行在我国银行体系中占有重要地位,对其核心一级资本的补充,不仅有助于提升其自身抗风险能力,而且对整个银行体系的稳定性具有促进作用。补充核心一级资本后,国有大型银行对信贷和债券的风险承担能力将显著提升,可以有效扩展对企业融资需求的支持范围,对于促进经济大循环、稳增长、稳就业具有积极作用。按照2024年6月末六家国有大型银行的平均杠杆率计算,每补充1万亿元的核心一级资本净额,将撬动约14万亿元的表内外资产余额增长空间。

二、加力化债和补充国有大型银行资本的增量空间

政府债发行的增量空间

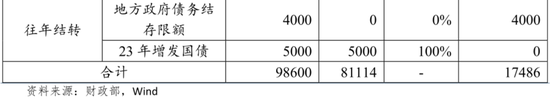

截至9月末,我国国债、地方一般债和地方专项债的发行进度分别为79%、86%和92%,其中专项债通过8-9月提速发行,进度已超过近5年均值。根据财政部新闻发布会提到的专项债券“待发额度加上已发未用的资金,后三个月各地共有2.3万亿元专项债券资金可安排使用”,“中央财政从地方政府债务结存限额中安排了4000亿元,补充地方政府综合财力”,再加上四季度一般国债、地方一般债和特别国债的剩余发行规模,预计四季度计划内可用资金约3.75万亿元。

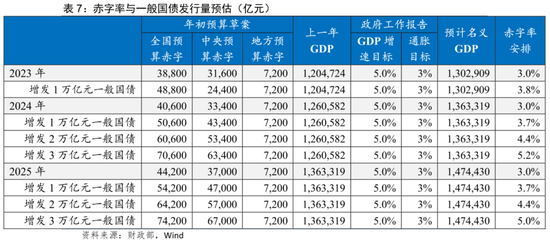

从赤字率和一般国债发行的关系来看,若财政赤字安排不超4%,今年年内和明年一般国债增发均至多1万亿元。今年年初赤字率安排为3%,若年内再增发1万亿元一般国债,赤字率需上调至3.7%,若增发2万亿元或3万亿元则需分别上调至4.4%和5.2%。假设今年实现年初的增长和通胀计划,明年计划增长5%、通胀率3%、赤字率3%,地方赤字保持7200亿元不变,则中央赤字约37000亿元,一般国债较今年额度仅增加3600亿元,若要多增1万亿元,赤字率需为3.7%,若多增2万亿元和3万亿元则需分别安排赤字率为4.4%和5.0%。财政部新闻发布会指出“中央财政还有较大的举债空间和赤字提升空间”,不排除今年年内或明年将赤字率提升至4%以上,增发2万亿元一般国债。

从地方政府隐性债务剩余规模来看,2024年底预计约12万亿元,若用新增地方政府专项债大幅化解,或扩大额外限额规模超3万亿元。2018年我国曾对地方政府隐性债务摸过底,当时市场预估的规模在30万亿元左右。财政部新闻发布会提到“截至2023年末,全国纳入政府债务信息平台的隐性债务余额比2018年摸底数减少了50%”,可以粗略估算2019-2023年的5年间化解了约15万亿元隐性债务,年均化债3万亿元。如果按照此速度估算2024年底隐性债务剩余规模,则大约在12万亿元。再结合财政部强调的“拟一次性增加较大规模债务限额置换地方政府存量隐性债务”,此次额外限额增加或超3万亿元的年均化债速度。

补充国有大型银行核心一级资本的增量空间

目前,财政部新闻发布会提到的“发行特别国债支持国有大型商业银行补充核心一级资本”具体方式还未公布,测算如下三种方式,将分别撬动国有大型银行表内外资产余额增长空间11.67万亿元、13.72万亿元和6.81万亿元。

一是六家国有大型银行均提高核心一级资本充足率1个百分点。在2024年6月末的基础上,六家国有大型银行核心一级资本充足率均增加1个百分点,则需补充核心一级资本净额的总体规模约0.83万亿元,即需发行0.83万亿元特别国债。按六家国有大型银行2024年半年报合计7.29%的杠杆率计算,此部分资本增加将撬动表内外资产余额约11.67万亿元的增长空间。

二是安排发行1万亿元特别国债注资六家国有大型银行。为六家国有大型银行整体补充1万亿元核心一级资本净额,将提升整体核心一级资本充足率0.95个百分点,同样按照7.29%的杠杆率计算,将增加约13.72万亿元的表内外资产余额增长空间(如表5所示)。

三是只为农业银行、交通银行和邮储银行补充资本至国有大型银行目前平均水平。2024年半年报显示,六家国有大型银行的核心一级资本充足率超出监管最低要求的均值为3%(如表4所示),若将农业银行、交通银行和邮储银行的核心一级资本充足率均补充至超出各自监管最低要求3%,则需补充约4500亿元核心一级资本净额,即发行特别国债4500亿元,撬动表内外资产余额增长空间约6.52亿元。

三、加力化债和补充国有大型银行资本的货币政策配合

加力化债的货币政策配合

货币政策对化解地方政府隐性债务的配合主要体现在两方面,一是在隐性债务集中到期时的应急流动性支持,二是在银行承接用于化债的新债时缓解流动性的结构性短缺。

首先,债务负担较重的地区可能面临大规模债务集中到期的情况,在融资平台信用债或地方政府特殊再融资债发行缓慢时,或需要应急流动性支持,央行可以为其提供应急流动性贷款。应急流动性贷款首次在2023年11月的金融街论坛上提出,人民银行行长潘功胜在提及“积极支持地方政府稳妥化解债务风险”时表示“必要时,中国人民银行还将对债务负担相对较重地区提供应急流动性贷款支持”。2024年4月,广西获得央行应急流动性贷款,是该工具的首次使用案例。预计在后续的加力化债过程中,债务负担较重的地区仍可能用到这一工具。

其次,如果用于化债的新债发行量较大,且部分银行在承接新债时未能偿还自身所持隐性债务,则可能出现流动性的结构性短缺,央行可以通过多种方式为银行提供流动性支持,包括使用MLF、PSL等工具,或在二级市场买入国债,甚至直接降准。在目前货币政策框架演进,8月和9月央行买入国债净额递增的趋势下,通过国债买入或降准支持银行流动性的可能性更大。

补充国有大型银行资本的货币政策配合

1998年财政部注资四大国有大型银行时,央行曾通过全面降准5个百分点,为四大行释放2400亿元准备金于临时账户,用于2700亿元定向发行特别国债的购入。但是分析央行和四大国有大型银行的资产负债表可以看出,央行降准并非财政部注资的必要举措,在注资完成后,降准释放的准备金长期留存在银行体系中,形成了货币扩张(如表10所示)。

考虑到潘行长在9月24日新闻发布会和10月18日金融街论坛上均提及年内视情况降准0.25-0.5个百分点,此次发行特别国债补充国有大型银行资本,央行可能会顺势下调存款准备金率,在帮助国有大型银行筹措资金的同时释放长期流动性,或用于支持加力化债,或用于置换到期的MLF。按照2024年半年报的法定准备金缴存基数测算,全面降准0.25个百分点,释放六家国有大型银行准备金0.32万亿元,其中农业银行、交通银行和邮储银行共0.13万亿元;全面降准0.5个百分点,释放六家国有大型银行准备金0.63万亿元,其中农业银行、交通银行和邮储银行共0.24万亿元。从降准释放资金和前文测算的补充资本规模匹配度来看,降准0.5个百分点的可能性是更大的。

四、加力化债和补充国有大型银行资本的市场影响

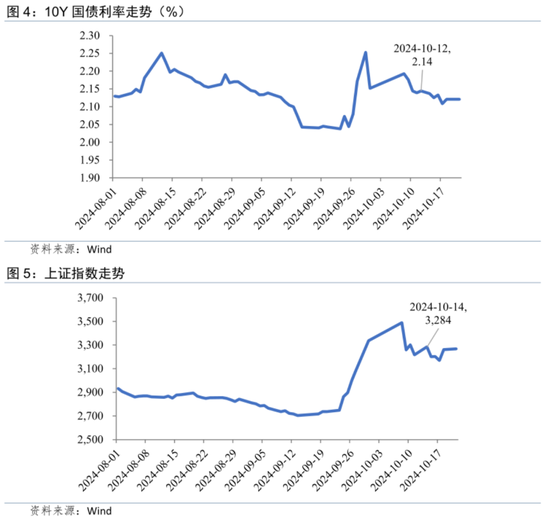

从财政部新闻发布会提出加力化债和补充国有大型银行资本以来,市场反应总体上偏积极,上证指数和10Y国债利率均在小幅下探后企稳,银行股则在会后大幅上涨。从前文分析的积极影响、增量空间和货币政策配合来看,后续政策落地对市场流动性的影响偏中性,对债市利率和股票市场有一定托底作用。

对流动性影响偏中性,预计仍保持宽货币环境

加力化债和补充国有大型银行资本对流动性的影响主要来自于政府债的集中发行,但考虑到信贷需求短期难以明显改善,银行超储充足,特别国债大概率定向发行,预计影响是有限的。

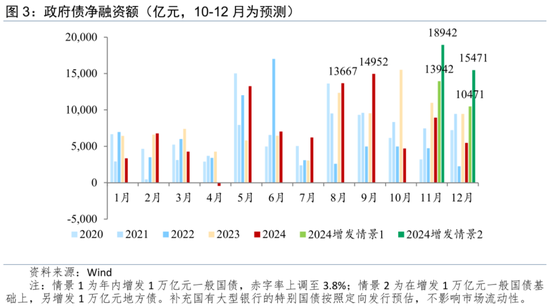

今年年初以来,政府债发行进度偏慢,至8月和9月,发行速度大幅提升,净融资额分别达1.4万亿元和1.5万亿元。但即便在此影响下,资金利率中枢并未出现明显上行,反而随7天逆回购利率下调而略有下行。可见政府债提速发行对市场流动性的影响并不大,甚至根据财政部新闻发布会上提到的目前专项债已发未用情况,约有2万亿元资金处于收敛状态,如果这部分资金投入使用,货币环境将更加宽松。

从目前四季度政府债发行安排来看,四季度净融资额对资金面的压力是明显小于8月和9月的,即使增发1万亿元一般国债,情况也仅与8-9月相仿,因此大概率对流动性影响偏中性。但若按前文预计扩大地方政府专项债限额,并将其中1万亿元在四季度提前发行,则可能带来一定供给冲击。但考虑到央行可以通过买入国债或降准的方式予以配合,总体上四季度流动性无虞。

对债券利率和股票市场有一定托底作用

财政部新闻发布会当天,10Y国债利率微幅上行,上证指数在会后第一个交易日明显上涨,后随发布会信息逐步被消化,二者均略有下行。但由于加力化债和补充国有大型银行资本的具体实施方案尚未确定,债券市场对政策超预期的情况始终有所担忧,10Y国债利下行受阻,稳在2.1%上方。股票市场则在前期情绪回落影响下有所走跌,但在财政部新闻发布会积极的信号作用下,上证指数未形成明显向下突破,整体稳在3200点上方。

往后看,在加力化债和补充国有大型银行资本的具体安排落地之前,预计债市利率和股票市场均会因此政策预期避免大幅向下突破;在政策落地之后,考虑到财政部在新闻发布会上的积极表态,政策力度大概率不会弱于市场预期,预计债市利率和股票市场在加力化债和补充国有大型银行资本对未来经济修复的支持下,仍然不会明显下行。因此,整个四季度预计10Y国债利率以震荡为主,中枢在2.1%及以上;股票市场则完成筑底,上证指数尝试突破10月高点。

(来源:新浪财经)

扫一扫分享本页

扫一扫分享本页