苏州天脉导热科技股份有限公司深交所创业板上市。截至收盘,苏州天脉报117.97元,涨幅455.68%,成交额22.53亿元,换手率79.71%,总市值136.47亿元。

苏州天脉主营业务为导热散热材料及元器件的研发、生产及销售,主要产品包括热管、均温板、导热界面材料、石墨膜等,产品广泛应用于智能手机、笔记本电脑等消费电子以及安防监控设备、汽车电子、通信设备等领域。

公司的控股股东为谢毅,实际控制人为谢毅、沈锋华夫妇。本次发行前,谢毅直接持有公司54.44%股份,沈锋华直接持有公司15.82%股份,两人通过其实际控制的苏州天忆翔间接控制公司2.42%股份,合计控制公司72.68%股份。

苏州天脉于2023年1月19日首发过会,上市委会议提出问询的主要问题:

请发行人结合行业竞争、技术水平、成本管理等,说明发行人核心竞争力,以及针对毛利率持续下降拟采取的应对措施。请保荐人发表明确意见。

报告期内海康系公司是发行人重要客户,2020年6月海康系公司入股发行人并持有3.55%的股份。请发行人说明:报告期内引入重要客户入股的原因及合理性,入股价格是否公允,是否需要确认股份支付;销售给海康系公司的产品价格、回款周期在入股前后是否有明显变化,入股是否已影响正常商业关系。请保荐人发表明确意见。

苏州天脉本次在深交所创业板公开发行的价格为21.23元/股,公开发行股票2,892.00万股,占本次发行后总股本的25.00%,全部为新股发行,不涉及老股转让。苏州天脉的保荐机构(主承销商)为国投证券股份有限公司,保荐代表人为孙海旺、郑云洁。

苏州天脉本次发行募集资金总额为61,397.16万元,募集资金净额为54,492.62万元。公司本次发行费用合计6,904.54万元,其中保荐承销费用 4,604.79万元。

公司最终募集资金净额比原计划多15001.71万元。2024年10月21日,苏州天脉发布的首次公开发行股票并在创业板上市招股说明书显示,公司拟募集资金39,490.91万元,用于散热产品生产基地建设项目、新建研发中心项目、补充流动资金。

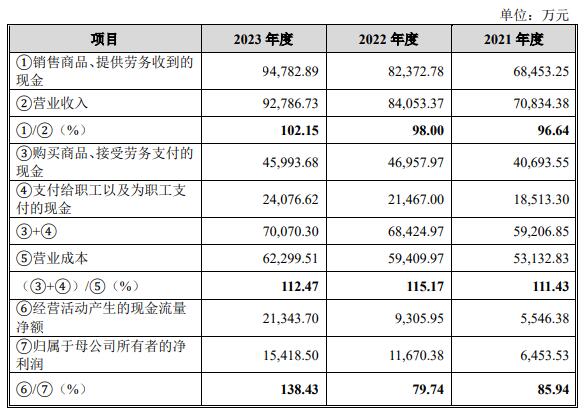

2021年、2022年、2023年,苏州天脉实现营业收入分别为70,834.38万元、84,053.37万元、92,786.73万元;归属于母公司所有者的净利润分别为6,453.53万元、11,670.38万元、15,418.50万元;扣除非经常性损益后归属于母公司所有者的净利润分别为6,343.05万元、11,231.44万元、15,059.91万元。

上述同期,苏州天脉销售商品、提供劳务收到的现金分别为68,453.25万元、82,372.78万元、94,782.89万元;经营活动产生的现金流量净额分别为5,546.38万元、9,305.95万元、21,343.70万元。

2024年上半年,苏州天脉实现营业收入45,687.40万元,同比增长1.23%;归属于母公司所有者净利润9,651.49万元,同比增长46.40%;扣除非经常性损益后归属于母公司所有者净利润9,187.80万元,同比增长44.63%;经营活动产生的现金流量净额10,758.93万元,同比增长5.38%。

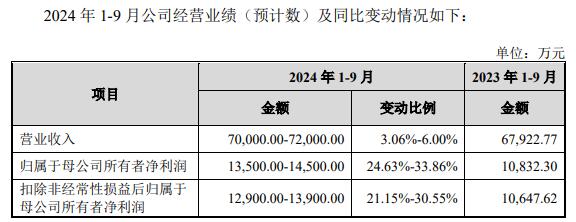

2024年1-9月,公司预计实现营业收入约70,000.00万元至72,000.00万元,同比增长3.06%至6.00%;预计实现归属于母公司所有者净利润13,500.00万元至14,500.00万元,同比增长24.63%至33.86%;预计实现扣除非经常性损益后归属于母公司所有者净利润12,900.00万元至13,900.00万元,同比增长21.15%至30.55%。

(来源: 中国经济网)

扫一扫分享本页

扫一扫分享本页